Disclaimer:

Ich bin keine Steuerberaterin, hier handelt es sich lediglich um eine Zusammensammlung von Informationen zum Theme Kleinunternehmerregelung.

Zum Start in die Selbstständigkeit fürchten sich viele vor der Steuer und der Buchhaltung. Das kann ich gut verstehen, denn in Deutschland haben wir ein komplexes Steuersystem. Gerade für Unternehmen mit kleinen Umsätzen gibt es eine Erleichterungsregel: Die Kleinunternehmerregelung

In diesem Artikel beleuchten wir die Vor- und Nachteile.

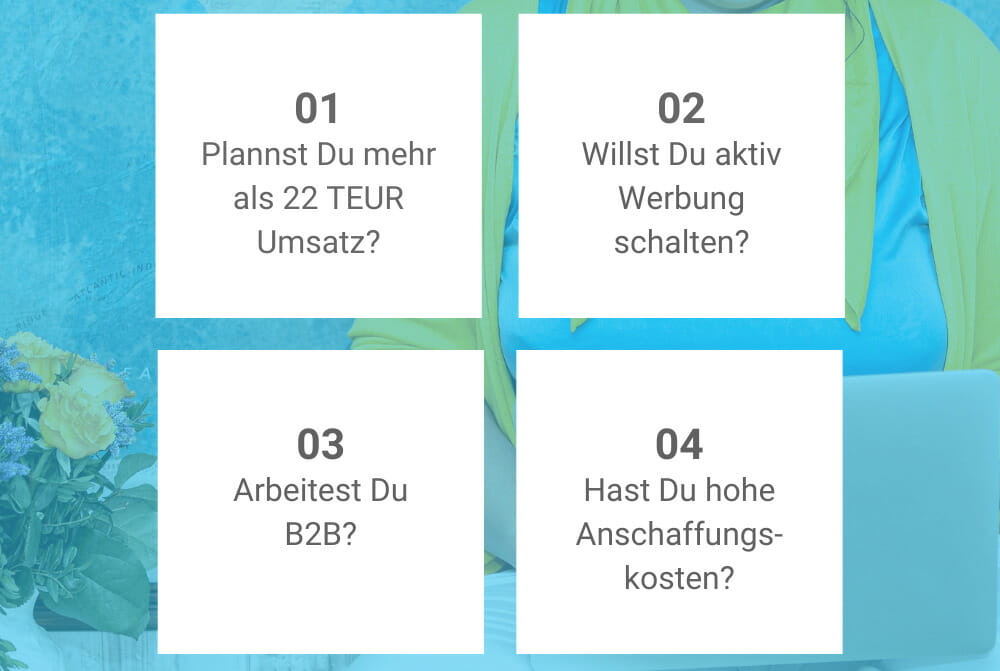

Doch bevor wir in das Thema einsteigen, habe ich ein paar Fragen an Dich:

- Planst Du mehr als 22 TEUR Umsatz?

- Willst Du aktiv Werbung auf Facebook, Google und Pinterest schalten?

- Arbeitest Du hauptsächlich B2B?

- Hast Du hohe Anschaffungskosten?

Wenn Du Fragen mit Ja beantwortet hast, dann ist die Kleinunternehmerregelung für Dich vermutlich nicht das richtige.

Was bedeutet die Kleinunternehmerregelung?

In Deutschland haben die Unternehmen eine Umsatzsteuerpflicht. Das heißt, auf die kalkulierten Preise kommt die sogenannte Mehrwertsteuer. Diese bleibt jedoch nicht im Unternehmen, sondern wird an das Finanzamt weitergeleitet im Rahmen der Umsatzsteuervoranmeldung. In dieser Meldung darf ich meine gezahlte Mehrwertsteuer gegen rechnen. Diese heißt dann Vorsteuer.

Wenn ich mich für die Kleinunternehmerregelung entscheide, dann sind meine Preise netto=brutto und ich kann meine gezahlte Vorsteuer nicht verrechnen. Dadurch entfällt die Pflicht zur Umsatzsteuervoranmeldung. Ausnahme: Ich habe Umsätze im Rahmen von Reverse Charge, doch dazu an anderer Stelle mal mehr.

Wann kann ich von der Kleinunternehmerregelung

gebrauch machen?

Wenn Dein erwarteter Umsatz im unter 22.000,- Euro und im Folgejahr unter 50.000,- EUR liegt, kannst Du die Kleinunternehmerregelung beantragen.

Beachte bei unterjähriger Gründung, dass Du nur den prozentualen Anteil an Umsatz haben darfst.

Beispiel: Du gründest zum 1. Mai, dann darfst Du 8/12 von 22.000 EUR Umsatz haben.

Deine Schätzungen sollten auf jeden Fall realistisch erfolgen.

Wie setze ich die Kleinunternehmerregelung um?

Du kannst Deine Rechnungen ohne Mehrwertsteuer ausweisen. Du musst nur folgenden Hinweis auf Deinen Rechnungen vermerken.

Der Rechnungsbetrag enthält gemäß § 19 UStG keine Umsatzsteuer.

Im Gegenzug kannst Du Deine Betriebsausgaben inkl. Mwst. absetzen, da Du keine Vorsteuer gelten machen kannst.

Die Kleinunternehmerregelung soll Dir in den ersten Jahren den Aufwand

einer Umsatzsteuervoranmeldung ersparen. Doch Obacht, wenn Du Reverse Charge Umsätze hast, bist Du trotz Kleinunternehmerregelung verpflichtet eine Umsatzsteuervoranmeldung vorzunehmen.

Was ist, wenn Du Dich dagegen entscheidest?

Dann bist Du in der Regelbesteuerung und musst Deine Rechnungen mit Mehrwertsteuer ausweisen und bist verpflichtet in den ersten 2 Jahren monatlich eine Umsatzsteuervoranmeldung abzugeben. In dieser musst Du Deine eingenommene Mehrwertsteuer gegen Deine ausgegebene Vorsteuer rechnen und die Differenz an das Finanzamt abführen.

Die Erklärung muss bis zum 10. des Folgemonats beim Finanzamt vorliegen. Du kannst jedoch eine Dauerfristverlängerung beantragen und hast dann einen Monat länger Zeit.

Wie beantragst Du die Kleinunternehmerregelung?

Du beantragst diese im steuerlichen Erfassungsbogen, den Du zum Beginn Deiner Selbstständigkeit an das Finanzamt übermitteln musst. Du kannst Dich auch nachträglich für die Regelbesteuerung entscheiden, bedenke jedoch, dass Du dann für 5 Jahre in der Regelbesteuerung verbleiben musst, bevor Du wieder eine Kleinunternehmerregelung beantragen kannst.

Wie sollst Du Dich entscheiden?

Das kann ich Dir nicht sagen. Ich empfehle Dir einen Beratungstermin bei einem Steuerberater vorzunehmen und beide Varianten durchzuprüfen. Denn es kommt sehr darauf an, wie Deine individuelle Einnahmen-/Ausgabensituation aussieht. Du kannst Dich auch bei Deinem Finanzamt beraten lassen, wenn Du aktuell noch keinen Steuerberater hast.

Wie hast Du Dich entschieden? Ich freue mich auf Deinen Kommentar.

Hallo Jessi,

danke dir für den Artikel.